ふるさと納税において、税金控除のために手続きをする必要があります。

その手続きには、「確定申告」と「ワンストップ特例制度」というものがあります。

そこまではわかっているけど「ワンストップ特例制度」っていうのがよくわからない!といった方も多いのではないでしょうか?

この記事では、その「ワンストップ特例制度」についてフォーカスし、解説します。

ふるさと納税について、まだあまり知らないよーという方は、まずこちらの記事を読まれることをおすすめします。

↓ ↓ ↓ ↓ ↓

ワンストップ特例制度とは?

【 確定申告を行わなくても、ふるさと納税の寄付金控除を受けられる制度 】

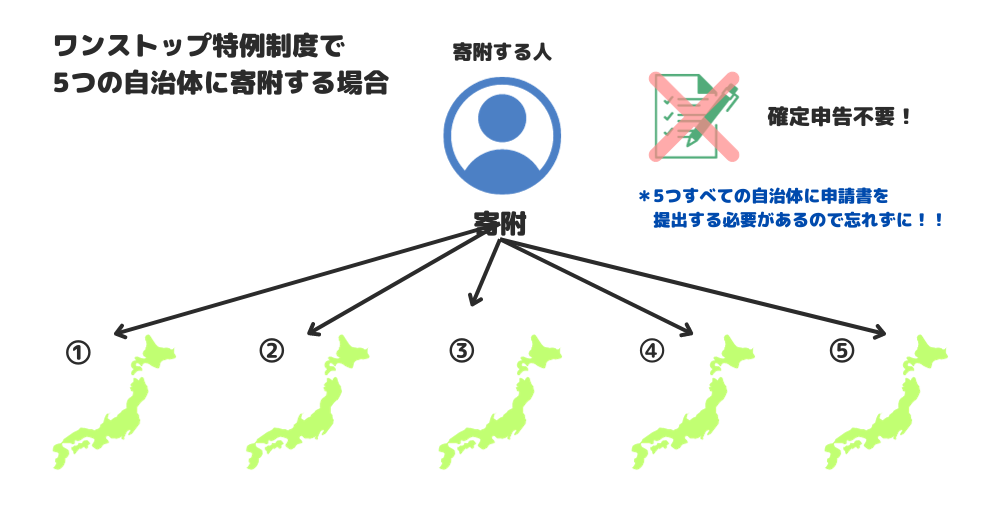

あなたがふるさと納税を行った自治体が、「1年間で5つ以内」であれば、この制度を使うことができます!

通常、ふるさと納税で寄付金控除を受けたい場合には確定申告が必要ですが、、、

会社員の方など「年末調整」を受けている方は、「ワンストップ特例制度」を利用することで確定申告をしなくても寄付金控除を受けることができます。

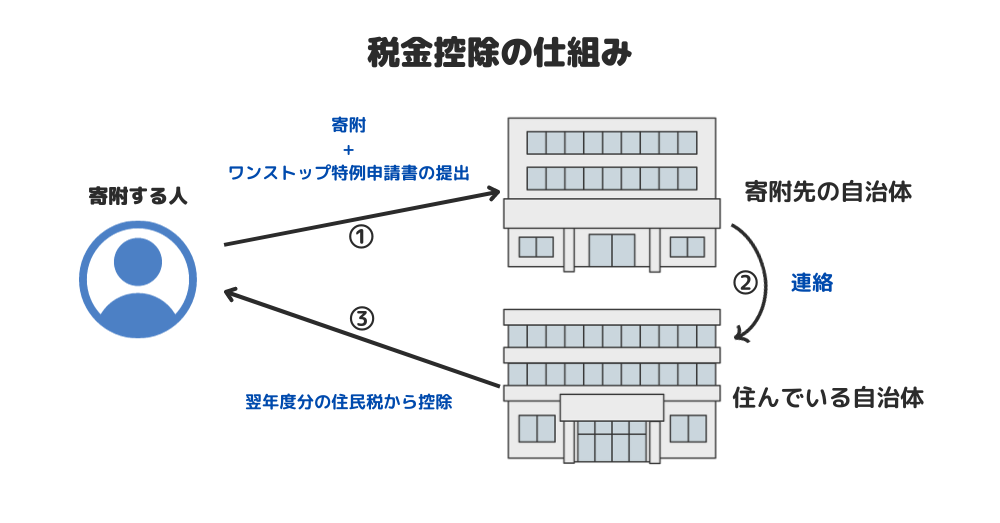

「ワンストップ特例制度」を利用するには、寄付先の自治体に必要書類を申請期間内に提出する必要があります。

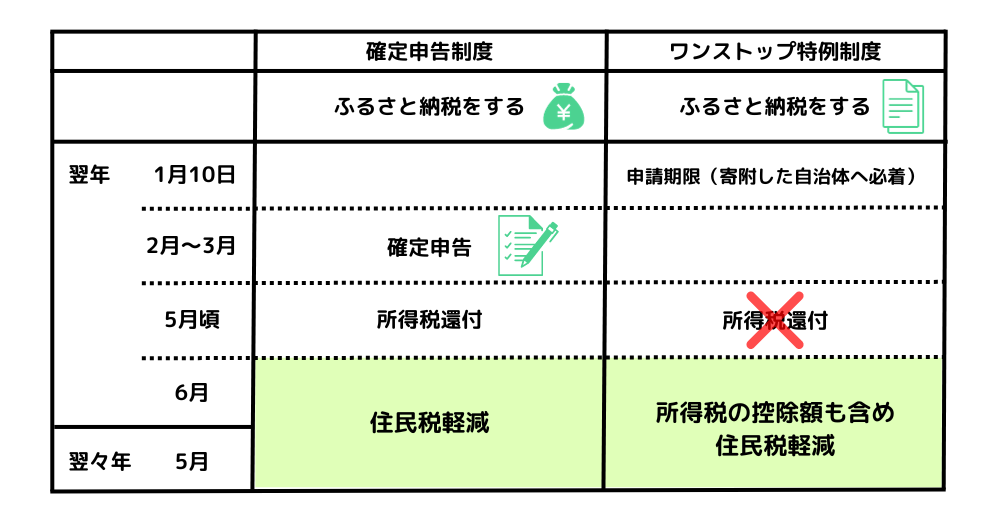

「確定申告」の場合は、翌年5月に「所得税」の還付があり、6月以降の「住民税」から控除されるという仕組みです。

しかし、「ワンストップ特例制度」が適用された場合、所得税からは控除されません。

翌年の6月以降に支払う「住民税」から自動的に控除されます。

じゃあ「確定申告」の方がお得なんじゃないの?と思いますよね?

ですが、実際のところ『金額に差はありません』のでご安心を。

これが「ワンストップ特例制度」の概要です。

➁その際に寄付先の自治体に「ワンストップ特例申請書」および「必要書類」を提出する。

簡単に流れをまとめると……

➀ふるさと納税でどこかの自治体に寄附をする。

*5つの自治体まで

*書類は、翌年の1月10日までに必着している必要あり

➂翌年6月以降に支払う「住民税」のみから控除される。

\10/31まで!マイナビふるさと納税で10%還元キャンペーン中!/

ワンストップ特例制度を使うメリット

1.手続きが簡単である

寄附した自治体ごとにワンストップ特例申請書などの必要書類を送るだけ!

少しだけ手間はかかるけど仕方ない。

2.確定申告をしなくても寄付金控除を受けることができる

申請できる条件をクリアしていれば、確定申告をしなくてもOK!

ワンストップ特例制度申請できる条件

ワンストップ特例制度は、以下の条件に当てはまる場合に利用することができます。

➀もともと確定申告や住民税申告をする必要のない給与所得者等。

➁申し込みのたびに寄附先の自治体へ申請書と必要書類を郵送していること。

➂年間寄付先が「5」自治体以内の人。

簡単に言うと、ふるさと納税以外に申告するものがない場合に限って利用できる制度。

会社に勤めている一般的な方であれば、問題なく利用可能です!

*6回以上ふるさと納税を行っても、5自治体以内であればワンストップ特例制度を使えます!

→つまり、5つの自治体までなら同じところに複数回寄附してもOKということ!

*ただし、ワンストップ特例申請書は、寄附の度に先方の自治体に送る必要があるので注意!

例えば、5月に○○県○○市に寄付して、11月にもう一度同じところに寄付するといった場合、5月と11月に申請書を送る必要があるといった感じ。

ワンストップ特例申請書以外に必要な書類

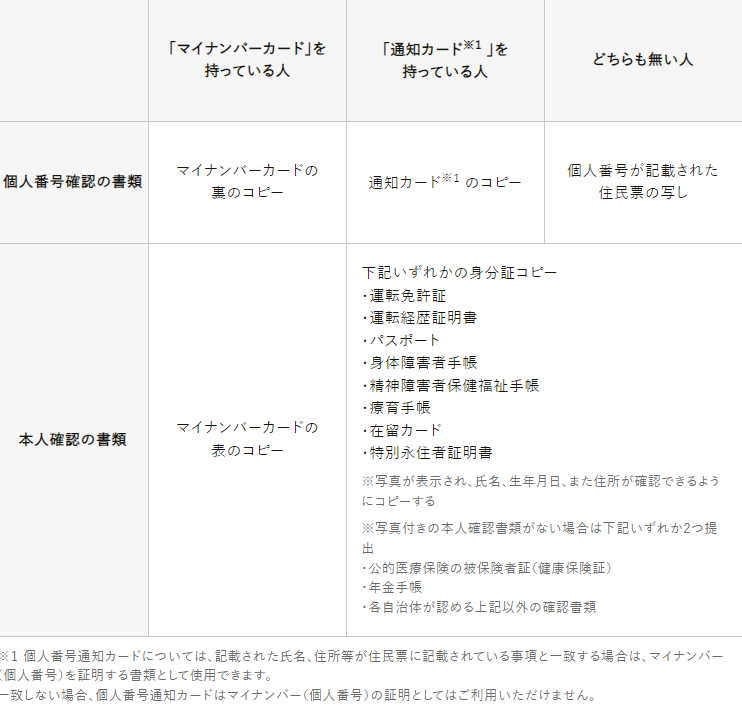

【 マイナンバーカードおよび申請者本人を確認できる書類 】

ワンストップ特例申請書に加えて、マイナンバーカードおよび申請者本人を確認できる書類を印刷し、同封して郵送する必要があります。

寄附先の自治体に郵送するのは、

➀ワンストップ特例申請書

➁マイナンバーカードおよび申請者本人を確認できる書類

の2つです。

これらは寄附した回数だけ必要になりますので、あらかじめ準備しておくとスムーズですね!

マイナンバーカードを持っているor持っていないなどで本人確認に必要なものが異なります。

↓ ↓ ↓

ふるさとチョイス公式サイトより引用。

「ワンストップ特例申請書」は、返礼品を購入する際にチェックする欄が出てくるサイトもあります。

その機能を使って、返礼品と共に送られてくるようにすることもできます。

「ワンストップ特例申請書」は、こちらからダウンロードすることもできます。(ふるさとチョイス公式サイトのリンクです)

申請に必要な書類が準備できたら?

【 翌年の1月10日までに各自治体に郵送する 】

ふるさと納税を行った年の翌年の1月10日までにすべての自治体に前述した2つの書類が必着している必要があります。

もし1月10日までに書類を郵送できなかった場合は?

【 確定申告 】をする必要があります。

(確定申告のやり方 しばらくお待ちください)

申請した内容に変更があった場合は?

ワンストップ特例申請書を提出後、寄付した年の翌年1月1日までに名前や住所等(電話番号を除く)の変更があった場合

これも1月10日までに申請書を提出した自治体に「申請事項変更届出書」を提出する必要があります!

申請事項変更届出書ダウンロードはこちらから!(ふるさとチョイス公式サイトのリンクです)

ワンストップ特例制度 注意・確認事項

1.申請書とその他の必要書類は寄付をするごとに、自治体へ郵送する必要がある

書類は寄付するごとに送る必要があります。

例えば、同じ自治体に2回寄付をした場合は、合計で2通のワンストップ特例申請書と必要書類を郵送しなければなりません。

申請をし忘れたり、寄付ごとの申請を行わずにいると控除の対象にならないので、注意!

2.サイト内でチェックを付けただけでは申請にならない

ふるさと納税に関する各サイトで「自治体からのワンストップ特例申請書の送付」にある「希望する」にチェックを付けただけでは申請になりません。

必ず寄附を行った自治体に「ワンストップ特例申請書」と「必要書類」の郵送を行ってください。

3.ワンストップ特例制度では、医療費の税控除は受けられない

医療費控除や住宅ローン控除初年分などは確定申告を行わないと税控除されません。

これらの必要がある方は、ワンストップ特例ではなく確定申告でふるさと納税での寄附金税額控除を申請する必要があります。

4.確定申告を行うと、ワンストップ特例制度による控除は無効になる

ワンストップ特例での申請書等を寄附した自治体に送付していても、確定申告の必要が出てきた場合は、各自治体が発行する「寄附金受領証明書」が必要になります。

商品を購入した際に発行されるので、必ず保管しておきましょう!

もし紛失したりした場合は、自分が寄附した自治体に問い合わせて、「寄附金受領証明書」を取り寄せてください。

ワンストップ特例申請から確定申告に切り替えた場合、申請書が提出済みであっても自治体への連絡は必要ありません。

自動的に確定申告が優先されます。

5.ワンストップ特例制度で申請した内容に変更があった場合は?

ワンストップ特例制度の申請書を提出後、寄附した年の翌年1月1日までに名前や住所等(電話番号は除く)の変更があった場合は、申請書を提出した自治体に、1月10日までに申請書を提出した自治体に「申請事項変更届出書」を提出する必要があります。

「申請事項変更届出書」をこちらよりダウンロードしてご利用できます。(ふるさとチョイスページより引用)

6.控除は全額「住民税」から控除される

\10/31まで!マイナビふるさと納税で10%還元キャンペーン中!/

控除されているか確認する方法

ワンストップ特例制度を使って税金控除の手続きを行った場合、翌年の6月以降の住民税が控除されます。

よって確認できるのは翌年の6月以降になります。

今年2023年の1月1日~12月31日までにふるさと納税を行い、書類の申請も漏れなく行えた場合、翌年の2024年の6月以降に税金控除されます。

税金が控除されているかは、翌年6月頃に届く住民税の通知書の内容を確認しましょう!

その中で見てほしいのは

「税金控除額」欄の「寄附金税額税額控除額」

この寄附金税額控除額の合計額が、控除額(寄附した金額-2,000円)とほぼ同じであればOK!

ワンストップ特例制度 まとめ

1.確定申告を行わなくてもふるさと納税の寄付金控除を受けられる制度

2.会社に勤めている一般的な方であれば、問題なく利用可能

3.手順は3つ!

➀シミュレーションで自分の寄附上限額を把握する。

➁ふるさと納税を行う。

➂寄附した自治体に「ワンストップ特例申請書」と「必要書類」を郵送。

これだけ!